Mẫu đơn xin tạm dừng đóng bảo hiểm xã hội (BHXH)

Cơ quan BHXH sẽ giải quyết cho các nhu cầu tạm dừng đóng thông qua đơn và hồ sơ nhận được. Tạm dừng đóng sẽ làm các quyền và nghĩa vụ BHXH tạm thời chấm dứt cho đến khi doanh nghiệp bố trí lại việc làm ổn định cho người lao động.

- Mẫu giấy chứng nhận phần vốn góp công ty cổ phần

- Mẫu hợp đồng dịch vụ thu gom, vận chuyển và xử lý rác thải

- Mẫu phiếu cấp, đổi điều chỉnh căn cước công dân

- Tổ chức tín dụng là gì? Quy định về các tổ chức tín dụng?

- Quê quán là gì? Cách ghi quê quán trong giấy khai sinh?

- Thuế xuất nhập khẩu là gì? Đặc trưng và căn cứ tính thuế xuất khẩu thuế nhập khẩu?

Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Vĩnh Long

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại Vĩnh Long của Luật Dương Gia.

- Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Bến Tre

- Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Tiền Giang

- Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Đồng Tháp

- Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Long An

- Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Vũng Tàu

- Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Bình Dương

Mẫu tờ khai cấp đổi hộ chiếu công vụ, hộ chiếu ngoại giao

Trong quá trình làm việc tại nước ngoài, việc cập nhật và thay đổi thông tin trên hộ chiếu là một phần quan trọng để đảm bảo tính hợp lệ và thuận tiện của người sở hữu hộ chiếu trong môi trường quốc tế. Vậy, theo quy định của pháp luật hiện hành, việc cấp đổi hộ chiếu công vụ, hộ chiếu ngoại giao sử dụng mẫu nào?

Mẫu quyết định hoàn trả

Theo quy định pháp luật về bồi thường Nhà nước hiện nay, thì hoàn trả là hoạt động không thể thiếu trong bồi thường Nhà nước. Khi có đủ các căn cứ theo luật định, thì cơ quan Nhà nước có thẩm quyền sẽ ra Quyết định hoàn trả.

- Mẫu thông báo về việc thụ lý vụ án để xét xử phúc thẩm

- Luật đầu tư công 2019 số 39/2019/QH14 mới nhất năm 2024

- Luật ngân sách nhà nước 2015 số 83/2015/QH13 mới nhất

- Luật tố cáo năm 2018 số 25/2018/QH14 mới nhất 2024

- Mẫu thông báo cho người bào chữa về việc tiến hành hoạt động điều tra (225/CQĐT)

- Mẫu giấy xác nhận đã nhận đơn khởi kiện hành chính

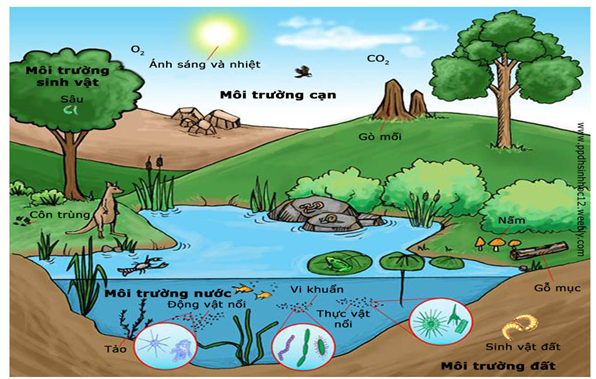

Sinh thái học là gì? Vai trò, ý nghĩa và cấu trúc của sinh thái học?

Từ xa xưa, trong xã hội nguyên thủy, con người đã có những hiểu biết nhất định về môi trường tự nhiên, về thế giới động thực vật quanh mình, sức mạnh thiên nhiên,… Chính vì vậy mà việc tìm hiểu về sinh thái học trở nên cần thiết hơn bao giờ hết.

Doanh số là gì? Vai trò của doanh số và phân biệt so với doanh thu?

Đối với bất kỳ hoạt động kinh doanh nào thì doanh số luôn là vấn đề được quan tâm nhất. Khái niệm về doanh số vẫn thường bị nhầm lẫn với khái niệm doanh thu. Cùng bài viết tìm hiểu về doanh số và vai trò của doanh số. Phân biệt doanh so với doanh thu?

- VSDC là gì? Chức năng, nhiệm vụ Tổng công ty lưu ký và bù trừ chứng khoán Việt Nam

- Nhà đầu tư chứng khoán chuyên nghiệp là gì? Gồm những ai?

- Điều kiện giới hạn trong chứng khoán là gì? Đặc điểm giới hạn

- Phương pháp hỏi những người am hiểu là gì? Lợi ích của thảo luận nhóm KIP

- Trái phiếu tích lũy là gì? Đặc điểm và nội dung về Trái phiếu tích lũy

- Mô hình Zeta là gì? Công thức tính mô hình Zeta chi tiết

Chuyên gia tư vấn tâm lý, tình cảm trực tuyến qua điện thoại

Chuyên gia tư vấn tâm lý, tình cảm trực tuyến miễn phí qua điện thoại. Bác sĩ tâm lý, các chuyên gia tâm lý tư vấn hỗ trợ các vấn đề tâm lý, tình cảm trực tuyến miễn phí qua tổng đài điện thoại.

Phong tỏa tài khoản là gì? Tài khoản ngân hàng bị phong tỏa khi nào?

Trong một số trường hợp đang sử dụng thì người chủ tài khoản ngân hàng bị phong tỏa tài khoản ngân hàng mà không biết nguyên nhân, lý do tại sao lại bị như vậy? Trong phạm vi bài viết này thì chúng tôi sẽ giải đáp về phong tỏa tài khoản là gì? Tài khoản ngân hàng bị phong tỏa khi nào theo quy định của luật.

Quan hệ pháp luật dân sự là gì? Đặc điểm, thành phần quan hệ pháp luật dân sự?

Quan hệ xã hội có thể hình thành giữa cá nhân với cá nhân, giữa cá nhân với tổ chức, với nhà nước, giữa các tổ chức với nhau trong các lĩnh vực về tài sản, chính trị, lao động, đất đai, hôn nhân – gia đình,… Vậy quan hệ pháp luật dân sự là gì? Đặc điểm và các thành phần như thế nào?

Hợp đồng xây dựng là gì? Quy định về hợp đồng xây dựng?

Hợp đồng xây dựng có nhiều loại. Dựa theo tính chất dự án, hình thức giá hợp đồng, mối quan hệ của các bên tham gia hợp đồng thì sẽ có các loại hợp đồng xây dựng khác nhau: Hợp đồng tư vấn xây dựng, hợp đồng theo đơn giá cố định, hợp đồng thầu chính,... Hợp đồng xây dựng là gì? Quy định về hợp đồng xây dựng?

Giao dịch dân sự là gì? Các đặc điểm của giao dịch dân sự?

Giao dịch dân sự là những giao dịch thường gặp trong đời sống hàng ngày. Tuy nhiên để những giao dịch dân sự được công nhận là những giao dịch dân sự hợp pháp thì những giao dịch đó cần phải có những điều kiện đáp ứng theo quy định của pháp luật. Vậy giao dịch dân sự là gì? Các đặc điểm của giao dịch dân sự?

Xuất cảnh trái phép có được hưởng lương hưu không?

Xuất cảnh trái phép là hành vi từ ngoài biên giới Việt Nam vào Việt Nam và ngược lại trái với những quy định về nhập cảnh của nước Cộng hòa xã hội chủ nghĩa Việt Nam. Vậy nếu như một người đang hưởng lương hưu mà có hành vi xuất cảnh trái phép thì có được hưởng lương hưu không?

Lương hưu đối với cán bộ không chuyên trách cấp xã

Lương hưu là thủ tục và khoản phí trả cho người lao động

khi đã đến tuổi nghỉ hưu (hết tuổi lao động) theo quy định của pháp luật. Chế độ

này sẽ giúp đảm bảo rằng những người lao động lớn tuổi có các chi phí cần thiết

để chi trả cho các nhu cầu sống cơ bản và chăm sóc sức khỏe của họ. Vậy lương hưu đối với cán bộ không chuyên trách cấp xã được quy định như thế nào?

Phân loại visa theo mục đích nhập cảnh hiện nay

Theo quy định của pháp luật hiện nay, thị thực hay còn được gọi là visa, đây là một loại giấy tờ do cơ quan nhà nước có thẩm quyền của Việt Nam cung cấp, có giá trị cho phép người nước ngoài nhập cảnh vào lãnh thổ của Việt Nam. Vậy có thể phân loại visa theo mục đích nhập cảnh như thế nào?

Được mang bao nhiêu thực phẩm chức năng về Việt Nam?

Thực phẩm chức năng là thực phẩm được sản xuất, chế biến bằng nguyên liệu chức năng có lợi cho sức khoẻ nên được nhiều người tin dùng và sử dụng, đặc biệt là những thực phẩm chức năng có nguồn gốc từ nước ngoài. Vậy, được mang bao nhiêu thực phẩm chức năng từ nước ngoài về Việt Nam?

Đã được tại ngoại có phải chịu hình phạt tiền không?

Tại ngoại không phải là một thuật ngữ pháp lý, nhưng đây lại là một trong những vấn đề được nhiều khách hàng quan tâm, để được tại ngoại thì bị can/bị cáo cần phải đắp ứng được các điều kiện nhất định. Vậy theo quy định của pháp luật hiện nay, đã được tại ngoại thì có phải chịu hình phạt tiền hay không?

Mở tài khoản ngân hàng bằng hộ chiếu có được không?

Hộ chiếu là một trong những giấy tờ quan trọng của cá nhân được cơ quan Nhà nước có thẩm quyền cấp cho. Hộ chiếu có giá trị thay thế giấy tờ tùy thân như căn cước công dân, chứng minh thư nhân dân. Vậy trường hợp muốn mở tài khoản ngân hàng bằng hộ chiếu có được không?

Mang kim cương xuất cảnh có phải khai hải quan không?

Kim cương là một loại đá vô cùng quý, cứng và thường không có màu sắc, có khả năng tán xạ cực tốt và đồng thời đây cũng là một loại đá quý vô cùng đặc biệt. Vậy theo quy định của pháp luật hiện nay, mang kim cương xuất cảnh có phải thực hiện thủ tục khai báo hải quan hay không?

Luật sư bào chữa trong các vụ án giết người tại Lào Cai

Trong cuộc sống, mỗi cá nhân không thể tránh những mâu thuẫn nhưng mỗi người lại có những cách giải quyết khác nhau. Nhiều người lựa chọn cách thức giải quyết mâu thuẫn bằng vũ lực. Dưới đây là giới thiệu về dịch vụ Luật sư bào chữa trong các vụ án giết người tại Lào Cai của Luật Dương Gia.

Đi định cư nước ngoài có được hưởng lương hưu không?

Khi quyết định định cư ở nước ngoài, một trong những vấn đề mà nhiều người lao động quan tâm là liệu họ có tiếp tục được hưởng lương hưu hay không. Vậy pháp luật Việt Nam hiện hành quy định như thế nào về vấn đề này? Hãy cùng tìm hiểu vấn đề này trong bài viết dưới đây.

Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Đà Nẵng

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại Đà Nẵng của Luật Dương Gia.

Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Đắk Lắk

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại Đắk Lắk của Luật Dương Gia.

Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Thừa Thiên Huế

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại Thừa Thiên Huế của Luật Dương Gia.

Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Phú Yên

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại Phú Yên của Luật Dương Gia.

Các trường hợp nào bị can, bị cáo không được tại ngoại?

Tại ngoại chính là hình thức áp dụng đối với đối tượng đang có quyết định điều tra của cơ quan Điều tra nhưng sẽ không bị tạm giam. Ngược lại, trường hợp bị can, bị cáo không được tại ngoại khi những đối tượng này thuộc trường hợp phải tạm giam. Vậy các trường hợp nào bị can, bị cáo không được tại ngoại?

Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Gia Lai

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại Gia Lai của Luật Dương Gia.

Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Bình Định

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại Bình Định của Luật Dương Gia.

Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Kon Tum

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại Kon Tum của Luật Dương Gia.

Truy lĩnh là gì? Có được truy lĩnh tiền lương hưu hay không?

Lương truy lĩnh đóng vai trò vô cùng quan trọng, đây được xem là số tiền chênh lệch giữa lương của người lao động được hưởng với mức lương thực tế của các tháng trước đó. Vậy theo quy định của pháp luật hiện nay thì truy lĩnh là gì? Và có được truy lĩnh tiền lương hưu hay không?

Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Quảng Ngãi

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại Quảng Ngãi của Luật Dương Gia.

Có được bảo lưu thời gian đóng BHXH để hưởng lương hưu?

Có thể thấy, một trong những lý do quan trọng mà người lao động tham gia bảo hiểm là khi về già sẽ được hỗ trợ chi phí thể hiện qua mức lương hưu hàng tháng được nhận. Tuy nhiên, không phải cá nhân nào dừng đóng bảo hiểm xã hội cũng đủ điều kiện để hưởng chế độ này. Vậy, Có được bảo lưu thời gian đóng BHXH để hưởng lương hưu không?

Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Quảng Nam

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại Quảng Nam của Luật Dương Gia.

Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Quảng Trị

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại Quảng Trị của Luật Dương Gia.

Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Quảng Bình

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại Quảng Bình của Luật Dương Gia.

Cách đóng BHXH để nhận mức lương hưu cao nhất

Lương hưu – chế độ hưu trí – là chế độ, khoản phí được chi trả cho những người lao động đã đến độ tuổi về hưu (hết tuổi lao động) theo quy định của pháp luật. Thông thường, người lao động khi tham gia bảo hiểm luôn mong muốn có thể nhận mức lương hưu cao nhất. Vậy, Cách đóng BHXH để nhận mức lương hưu cao nhất được thực hiện như thế nào?

Luật sư bào chữa trong các vụ án giết người tại Lạng Sơn

Trong cuộc sống, mỗi cá nhân không thể tránh những mâu thuẫn nhưng mỗi người lại có những cách giải quyết khác nhau. Nhiều người lựa chọn cách thức giải quyết mâu thuẫn bằng vũ lực. Dưới đây là giới thiệu về dịch vụ Luật sư bào chữa trong các vụ án giết người tại Lạng Sơn của Luật Dương Gia.

Luật sư bào chữa trong các vụ án giết người tại Lai Châu

Trong cuộc sống, mỗi cá nhân không thể tránh những mâu thuẫn nhưng mỗi người lại có những cách giải quyết khác nhau. Nhiều người lựa chọn cách thức giải quyết mâu thuẫn bằng vũ lực. Dưới đây là giới thiệu về dịch vụ Luật sư bào chữa trong các vụ án giết người tại Lai Châu của Luật Dương Gia.

Luật sư bào chữa trong các vụ án giết người tại Kon Tum

Trong cuộc sống, mỗi cá nhân không thể tránh những mâu thuẫn nhưng mỗi người lại có những cách giải quyết khác nhau. Nhiều người lựa chọn cách thức giải quyết mâu thuẫn bằng vũ lực. Dưới đây là giới thiệu về dịch vụ Luật sư bào chữa trong các vụ án giết người tại Kon Tum của Luật Dương Gia.

Luật sư bào chữa trong các vụ án giết người tại Hưng Yên

Trong cuộc sống, mỗi cá nhân không thể tránh những mâu thuẫn nhưng mỗi người lại có những cách giải quyết khác nhau. Nhiều người lựa chọn cách thức giải quyết mâu thuẫn bằng vũ lực. Dưới đây là giới thiệu về dịch vụ Luật sư bào chữa trong các vụ án giết người tại Hưng Yên của Luật Dương Gia.

Luật sư bào chữa trong các vụ án giết người tại Hoà Bình

Trong cuộc sống, mỗi cá nhân không thể tránh những mâu thuẫn nhưng mỗi người lại có những cách giải quyết khác nhau. Nhiều người lựa chọn cách thức giải quyết mâu thuẫn bằng vũ lực. Dưới đây là giới thiệu về dịch vụ Luật sư bào chữa trong các vụ án giết người tại Hoà Bình của Luật Dương Gia.

Luật sư bào chữa trong các vụ án giết người tại Hải Phòng

Trong cuộc sống, mỗi cá nhân không thể tránh những mâu thuẫn nhưng mỗi người lại có những cách giải quyết khác nhau. Nhiều người lựa chọn cách thức giải quyết mâu thuẫn bằng vũ lực. Dưới đây là giới thiệu về dịch vụ Luật sư bào chữa trong các vụ án giết người tại Hải Phòng của Luật Dương Gia.

Luật sư bào chữa trong các vụ án giết người tại Hải Dương

Trong cuộc sống, mỗi cá nhân không thể tránh những mâu thuẫn nhưng mỗi người lại có những cách giải quyết khác nhau. Nhiều người lựa chọn cách thức giải quyết mâu thuẫn bằng vũ lực. Dưới đây là giới thiệu về dịch vụ Luật sư bào chữa trong các vụ án giết người tại Hải Dương của Luật Dương Gia.

Luật sư bào chữa trong các vụ án giết người tại Hà Tĩnh

Trong cuộc sống, mỗi cá nhân không thể tránh những mâu thuẫn nhưng mỗi người lại có những cách giải quyết khác nhau. Nhiều người lựa chọn cách thức giải quyết mâu thuẫn bằng vũ lực. Dưới đây là giới thiệu về dịch vụ Luật sư bào chữa trong các vụ án giết người tại Hà Tĩnh của Luật Dương Gia.

Luật sư bào chữa trong các vụ án giết người tại Hà Nam

Trong cuộc sống, mỗi cá nhân không thể tránh những mâu thuẫn nhưng mỗi người lại có những cách giải quyết khác nhau. Nhiều người lựa chọn cách thức giải quyết mâu thuẫn bằng vũ lực. Dưới đây là giới thiệu về dịch vụ Luật sư bào chữa trong các vụ án giết người tại Hà Nam của Luật Dương Gia.

Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Đắk Nông

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại Đắk Nông của Luật Dương Gia.

Luật sư bào chữa trong các vụ án giết người tại Gia Lai

Trong cuộc sống, mỗi cá nhân không thể tránh những mâu thuẫn nhưng mỗi người lại có những cách giải quyết khác nhau. Nhiều người lựa chọn cách thức giải quyết mâu thuẫn bằng vũ lực. Dưới đây là giới thiệu về dịch vụ Luật sư bào chữa trong các vụ án giết người tại Gia Lai của Luật Dương Gia.

Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Khánh Hòa

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại Khánh Hòa của Luật Dương Gia.

Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Lâm Đồng

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại Lâm Đồng của Luật Dương Gia.

Dịch vụ xin cấp sổ đỏ, bìa đỏ lần đầu trọn gói tại An Giang

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại An Giang của Luật Dương Gia.

Luật sư bào chữa trong các vụ án giết người tại Điện Biên

Trong cuộc sống, mỗi cá nhân không thể tránh những mâu thuẫn nhưng mỗi người lại có những cách giải quyết khác nhau. Nhiều người lựa chọn cách thức giải quyết mâu thuẫn bằng vũ lực. Dưới đây là giới thiệu về dịch vụ Luật sư bào chữa trong các vụ án giết người tại Điện Biên của Luật Dương Gia.

Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Cần Thơ

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại Cần Thơ của Luật Dương Gia.

Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại TPHCM

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại thành phố Hồ Chí Minh của Luật Dương Gia.

Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Cà Mau

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại Cà Mau của Luật Dương Gia.

Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Bạc Liêu

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại Bạc Liêu của Luật Dương Gia.

Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Kiên Giang

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại Kiên Giang của Luật Dương Gia.

Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Hậu Giang

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại Hậu Giang của Luật Dương Gia.

Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Trà Vinh

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại Trà Vinh của Luật Dương Gia.

Luật sư bào chữa trong các vụ án giết người tại Bắc Giang

Trong cuộc sống, mỗi cá nhân không thể tránh những mâu thuẫn nhưng mỗi người lại có những cách giải quyết khác nhau. Nhiều người lựa chọn cách thức giải quyết mâu thuẫn bằng vũ lực. Dưới đây là giới thiệu về dịch vụ Luật sư bào chữa trong các vụ án giết người tại Bắc Giang của Luật Dương Gia.

Dịch vụ xin cấp sổ đỏ, làm bìa đỏ trọn gói tại Sóc Trăng

Dịch vụ xin cấp sổ đỏ là một trong những dịch vụ chủ chốt của Luật Dương Gia trong suốt hơn 10 năm vừa qua. Bài viết dưới đây xin được giới thiệu về dịch vụ làm sổ đỏ, xin cấp giấy chứng nhận quyền sử dụng đất lần đầu tại Sóc Trăng của Luật Dương Gia.

Luật sư bào chữa trong các vụ án giết người tại Bắc Kạn

Trong cuộc sống, mỗi cá nhân không thể tránh những mâu thuẫn nhưng mỗi người lại có những cách giải quyết khác nhau. Nhiều người lựa chọn cách thức giải quyết mâu thuẫn bằng vũ lực. Dưới đây là giới thiệu về dịch vụ Luật sư bào chữa trong các vụ án giết người tại Bắc Kạn của Luật Dương Gia.

Luật sư bào chữa trong các vụ án giết người tại Bắc Ninh

Trong cuộc sống, mỗi cá nhân không thể tránh những mâu thuẫn nhưng mỗi người lại có những cách giải quyết khác nhau. Nhiều người lựa chọn cách thức giải quyết mâu thuẫn bằng vũ lực. Dưới đây là giới thiệu về dịch vụ Luật sư bào chữa trong các vụ án giết người tại Bắc Ninh của Luật Dương Gia.

Luật sư bào chữa trong các vụ án giết người tại Bình Định

Trong cuộc sống, mỗi cá nhân không thể tránh những mâu thuẫn nhưng mỗi người lại có những cách giải quyết khác nhau. Nhiều người lựa chọn cách thức giải quyết mâu thuẫn bằng vũ lực. Dưới đây là giới thiệu về dịch vụ Luật sư bào chữa trong các vụ án giết người tại Bình Định của Luật Dương Gia.

Luật sư bào chữa trong các vụ án giết người tại Cao Bằng

Trong cuộc sống, mỗi cá nhân không thể tránh những mâu thuẫn nhưng mỗi người lại có những cách giải quyết khác nhau. Nhiều người lựa chọn cách thức giải quyết mâu thuẫn bằng vũ lực. Dưới đây là giới thiệu về dịch vụ Luật sư bào chữa trong các vụ án giết người tại Cao Bằng của Luật Dương Gia.

Luật sư bào chữa trong các vụ án giết người tại Đắk Lắk

Trong cuộc sống, mỗi cá nhân không thể tránh những mâu thuẫn nhưng mỗi người lại có những cách giải quyết khác nhau. Nhiều người lựa chọn cách thức giải quyết mâu thuẫn bằng vũ lực. Dưới đây là giới thiệu về dịch vụ Luật sư bào chữa trong các vụ án giết người tại Đắk Lắk của Luật Dương Gia.